반도체 ETF 투자를 고민하고 계신가요? 글로벌 반도체 산업에 투자하는 국내 상장 대표 ETF는 삼성의 KODEX미국 반도체 MV와 미래에셋의 TIGER 필라델피아 반도체 나스닥이 있습니다. 두 대표상품의 운용보수, 상위 구성종목, 기초지수 등에 상세히 알아보고 비교합니다.

파운드리란? 반도체관련 파운드리 관련주 추천

반도체 공급 부족이 계속되면서 파운드리 관련 종목들에도 주목이 커지고 있는데요. 파운드리란 반도체를 제조하는 기업을 말하며, 대만과 한국기업이 대부분을 차지하고 있습니다. 파운드리

ishigakilife.tistory.com

국내 상장 글로벌 반도체 ETF 비교

▶ KODEX 미국반도체 MV VS TIGER 필라델피아 반도체 나스닥

| 삼성 KODEX 미국반도체 MV | 미래에셋 TIGER 미국필라델피아 반도체 나스닥 | |

| 운용보수 | 총보수 0.09% ( + 기타비용 0.045% = 0.135%) |

총보수 0.49% ( + 기타비용 0.02% = 0.61%) |

| 기초지수 | MVIS US 반도체 25 지수 반도체 관련 매출비중 50%이상인 글로벌 반도체 기업 상위 25개종목 집중투자 |

필라델피아 반도체 섹터 지수 미국에 상장된 반도체 섹터 시가총액 상위 30개종목 |

| 최초상장 | 2021년 6월 30일 | 2021년 4월 9일 |

| 총자산 | 약 620억 | 약 1조 2천억 |

| 거래량 | 약 5만4천주 | 약 160만 주 |

| 상위 구성종목 (비중순서별) |

TSMC,엔비디아,텍사스인트루먼트 ,브로드컴,ASML,인텔등 상위 종목 비율상한 20% |

브로드컴, 인텔, 엔비디아,어드밴스드 마이크로 디바이스,퀄컴, 텍사스 인트루먼트 등 상위 5개종목 비율상한 8% |

▶ 상위 구성종목과 비율 비교

< KODEX 미국 반도체 MV 상위 10 구성종목과 비율 >

| 구성순위 | 종목명 | 비중 |

| 1 | TSMC (타이완 반도체 메뉴팩쳐링 ADR) |

10.05% |

| 2 | 엔비디아 | 9.69% |

| 3 | 텍사스 인스트루먼트 | 5.02% |

| 4 | 브로드컴 | 4.94% |

| 5 | ASML | 4.93% |

| 6 | 인텔 | 4.88% |

| 7 | ANALOG DEVICES | 4.60% |

| 8 | 퀄컴 | 4.57% |

| 9 | 램 리서치 | 4.26% |

| 10 | 마이크론 테크 | 4.09% |

< TIGER 미국 필라델피아반도체 나스닥 상위 10 구성종목과 비율 >

| 구성순위 | 종목명 | 비중 |

| 1 | 브로드컴 | 8.68% |

| 2 | 인텔 | 8.53% |

| 3 | 엔비디아 | 8.52% |

| 4 | 어드밴스드 마이크로 디바이스 | 7.21% |

| 5 | 퀄컴 | 6.94% |

| 6 | 텍사스 인트루먼트 | 4.45% |

| 7 | ANALOG DEVICES | 4.25% |

| 8 | KLA | 4.25% |

| 9 | 마벨 테크놀로지 | 4.16% |

| 10 | ASML | 4.09% |

* 11위 TSMC 4.05%

KODEX미국반도체 구성종목 비율 1위는 전 세계 파운드리( 위탁생산만 하는 업체 ) 반도체 생산의 최강자인 대만의 TSMC가 총비율의 10%를 차지하고 있네요. 그 뒤를 이어 글로벌 외장 GPU 점유율 1위인 엔비디아가 9%를 비율로 상위 2개 종목이 총비중의 20%를 차지하고 있는 특징이 있습니다.

그 외 종합 반도체 회사인 인텔과 EUV(극자외선) 노광장비 전 세계 시장점유율 85%를 차지하는 네덜란드의 ASML, 브로드컴, 텍사스 인스트루먼트, 퀄컴 등 글로벌 반도체 대표기업에 집중 투자할 수 있는 포트폴리오라 보입니다.

국가 비율로 보자면 미국이 약 70%, 다음이 대만, 네덜란드 순이며, 비메모리 반도체에 약 90% 투자하는 상품입니다.

TIGER 필라델피아 반도체 나스닥의 경우는 구성 1위가 브로드컴, 2위가 인텔, 다음이 엔비디아 순이며 나란히 8%대를 차지하고 있습니다. 이 상품의 경우 상위 종목이 각각 전체 비율의 8%를 넘지 못하는 상한을 가지고 있으므로 상위 5개 종목이 총 40%를 차지합니다.

KODEX미국 반도체 MV에서 비중 1위를 차지했던 대만의 파운드리 TSMC가 11위로 구성비율 4.05%를 차지하고 있습니다. TSMC는 반도체 위탁생산만을 전문으로 하는 세계 1위 파운드리 업체이므로, 이 기업에 투자를 더 하고 싶다고 하시는 분은 삼성의 ETF를 고르시는 게 좋을 것 같습니다.

국가별 구성은 미국이 95%로 거의 전체라 볼 수 있고, 비메모리 부문 또한 95%에 투자하고 있습니다. KODEX 반도체 ETF보다 더 미국이란 나라와 비메모리 섹터에 편중되어 있는 걸 알 수 있네요.

반도체란? 반도체부족 이유 와 전망

반도체는 스마트폰, 자동차, 생활가전 등 우리가 매일처럼 쓰고 있는 기기에 들어 있습니다. 이처럼 우리 실생활에 필수적인 반도체인데요. 그럼 대체 반도체가 무엇인지 궁금해집니다. 반도

ishigakilife.tistory.com

▶ 운용보수 비교

장기적으로 ETF에 투자하고자 하는 분이라면, 특히 연금계좌등에서 노후를 위해 최소 2~30년 투자를 생각하시는 분이라면 ETF를 고를 때 가장 중요한 사항이 운용보수입니다.

퍼센트로만 보면 극히 작은 숫자에 지나지 않지만, 몇십년의 시간 동안 수수료 0.1%의 차이는 결국 엄청나게 불어나서 내 자산의 값어치를 녹여버리니까요.

KODEX 미국반도체 MV의 경우는 처음에 운용보수 0.45%로 상장되었지만, 경쟁사를 의식한 듯 0.09%라는 아주 저렴한 보수율로 인하했습니다.

상품설명을 꼼꼼히 뜯어보면 총보수 0.09%에 기타 비용 0.045%가 더해져서 결국은 0.135%가 총 보수가 됩니다.

물론 기타비용의 경우는 항상 확정된 비율이 아니고 유동적이기 때문에 백 퍼센트 수수료는 아니라고 봐도 됩니다. 0.135%라도 국내 ETF상품중에서는 아주 저렴한 편에 속하죠.

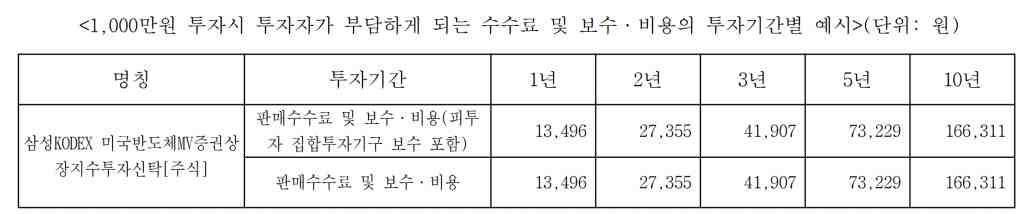

0.135%로 운용보수를 지불하며 천만원을 투자했을 시 금액을 예시로 나타낸 표입니다. 10년간 투자하면 약 16만 원 돈을 수수료로 지불하게 되는 셈입니다. ( 예시이므로 참고만 해주시기 바랍니다. )

저렴한 편에 속하는 0.135%의 수수료가 천만원 투자 시 이 정도인데, 1년에 400만 원씩 2~30년을 투자했다고( 연금저축계좌 세액공제 기준 ) 하면 과연 얼마나 큰 운용보수를 지불하게 되는 걸까요?

장기로 투자하실 분이라면 ETF의 운용보수가 얼마나 중요한지 깨닫게 되실 겁니다. 단 0.1%라도 저렴한 상품을 찾아야 하는 이유죠.

<미래에셋 TIGER 미국 필라델피아반도체나스닥 보수와 예시 >

TIGER 필라델피아반도체나스닥의 경우는 표면적 보수는 0.49%, 기타 비용이 0.02로 총보수는 0.61%가 됩니다. 물론 기타 비용은 위에서 언급한 것처럼 유동적인 부문입니다만 보수를 크게 낮춘 삼성의 ETF에 비해 비싼 느낌이 많이 들죠.

0.61%로 보수를 지불하며 천만원을 이 상품에 투자했다고 했을 경우를 보면 ( 연 수익률 5%라 가정 시) 1년 투자하면 운용보수가 6만 2천 원, 10년 투자 시 76만 2천 원이 됩니다. 어디까지나 예시이지만 위의 삼성 ETF의 0.135%의 수수료로 10년 투자 시 약 16만 원이던 운용보수와 비교하면 어마어마합니다.

ETF 선택시 가장 중요하게 골라야 할 부분이 운용보수라는 것 잘 아시겠죠.

▶ KODEX 미국반도체 MV VS TIGER 필라델피아 반도체 나스닥정리

◆ KODEX 미국반도체 MV

21년 6월에 상장하여 아직 운용기간이 1년도 채 되지 않은 상품이므로, 수익률이나 분배금 등 운용성적에 관해 분석하기에는 부족한 부분이 많습니다.

분배금에 관해서는 상품명에 분배금 재투자란 뜻의 TR이 붙어있지 않으며, 상품설명에 분배금 월에 관해 명시되어있으므로 일단은 분배금이 나오는 상품이라고 봐도 될 것 같습니다만 아직 한 번도 지급된 적은 없습니다.

운용기간이 워낙 짧고, 분배금이란 것은 명시된 시기에 반드시 나오는 것이 아니라 여러 가지 사항으로 유보되는 경우도 있으므로, 앞으로 더 두고 지켜봐야 할 점이라 생각되네요.

22년 4월 초 현재 총자산은 600억원대로 운용기간 1년도 안된 ETF로는 아주 순조롭게 불어나고 있다고 봐도 좋을 듯합니다. 천억 원이 넘어가는 시점에서 안심하고 투자 가능한 상품이라고 생각하는데, 자연히 시간이 흐르면 도달할 것이라 생각되고요.

거래량이 5만주정도로 조금 아쉽기는 합니다. 경쟁사 미래에셋의 필반나 ETF가 워낙 급성장하여 자산과 거래량이 폭발적으로 늘어난 것에 비하면 삼성의 KODEX 미국 반도체 MV는 후발주자인 탓에 약간 밀리는 듯한 인상이긴 합니다.

하지만 워낙 저렴하게 보수율을 내렸기 때문에 수수료에 민감한 투자자들이 넘어오지 않을까 하는 예상도 가능합니다.

보수율이 동종 상품중 가장 저렴한것이 최대 매력으로 보이는데요, 국내를 제외한 글로벌 반도체에 투자할 수 있는 국내 상장 ETF 중에서는 가장 좋아 보이는 게 사실입니다. ( 개인적 의견입니다 )

분배금은 처음부터 TR로 재투자하는 상품이었으면 저는 당장 이상품에 투자할 것 같습니다만, 조금 더 지켜봐야 할 듯합니다.

◆ TIGER 필라델피아반도체나스닥

상장 후 이제 만 1년이 된 상품이지만 총자산이 1조를 이미 돌파하여 어마어마한 규모입니다. 거래량 역시 100만 주를 넘어가므로, 안전문제에 있어서는 전혀 걱정할 필요 없이 마음 놓고 투자할 수 있다고 보면 되겠습니다.

규모가 크고 거래량이 많은 ETF일수록 내가 원하는 타이밍에 원하는 금액으로 매매를 할 수 있기 때문이죠.

구성종목의 비율에만 작은 차이가 있을 뿐 KODEX 미국 반도체 MV와 비교 시 투자 성향이나 종목 자체는 큰 차이가 없다고 보입니다만, 2개월 남짓 먼저 상장했다는 것과 상품명의 센스가 워낙 좋아 폭발적인 규모로 급성장한 것이 아닌가 하는 생각이 개인적으로 드네요.

큰 단점으로 보자면 운용보수입니다. 위에도 언급했지만 장기투자 시 단 0.1%의 수수료라도 엄청나게 불어나 큰 차이를 만들므로 절대 무시할 수 없는 숫자가 됩니다. 비슷한 수익률을 내는 상품이라면 결국 운용보수에서 희비가 갈린다는 이야기죠.

덩치가 커진 만큼 수수료를 저렴히 인하해주면 더할 나위 없이 매력적인 글로벌 반도체 ETF 상품이 될 것이라 보는데, 1위 규모를 달리는 업계 대표 상품이다 보니 굳이 그렇게 할 필요성을 느끼지 못하는 듯한 인상도 있습니다.

곧 신한 자산운용에서 한국과 글로벌 반도체 양쪽에 투자할 수 있는 액티프 ETF를 상장시킨다고 하니 후발주자들이 바짝 쫓아온다면 운용보수도 저렴해지지 않을까 하는 희망을 가져도 봅니다만, 현재 운용보수를 유지한다면 저는 이상품에 투자할 생각이 없습니다.

반도체 메모리 종류와 특징

반도체는 컴퓨터, 스마트폰, 카메라, 가전 등 우리 실생활 전반에서 쓰이는 기기의 데이터 보전을 위해 필수적이지만, 정작 어떤 의미인지 제대로 알고 있기는 어렵습니다. 메모리와 비메모리로

ishigakilife.tistory.com

국내 메타버스 ETF 비교 TIGER vs KODEX vs KBSTAR 어느걸 고를까?

국내 메타버스 ETF 중 어디에 투자해야 할지 고민하고 있으신가요? 순서대로 자산이 크고 거래량이 많은 ETF 상품인 미래에셋과 삼성 , KB 자산운용사의 3가지 ETF 상품을 기본정보부터 종목 구성,

ishigakilife.tistory.com

댓글